本文在我院长期追踪研究广州船舶产业链的基础上,分析国内外造船发展新趋势与新突破,面向广州造船产业链提出“上游补链、中游强链、下游延链”的发展策略,推动广州船舶制造业高质量发展。

01

国际造船新趋势,竞逐全球制高点

(1)全球造船中心竞争激烈,竞逐高端船舶新市场

◈ 全球造船格局集中,中国造船全球竞争力凸显

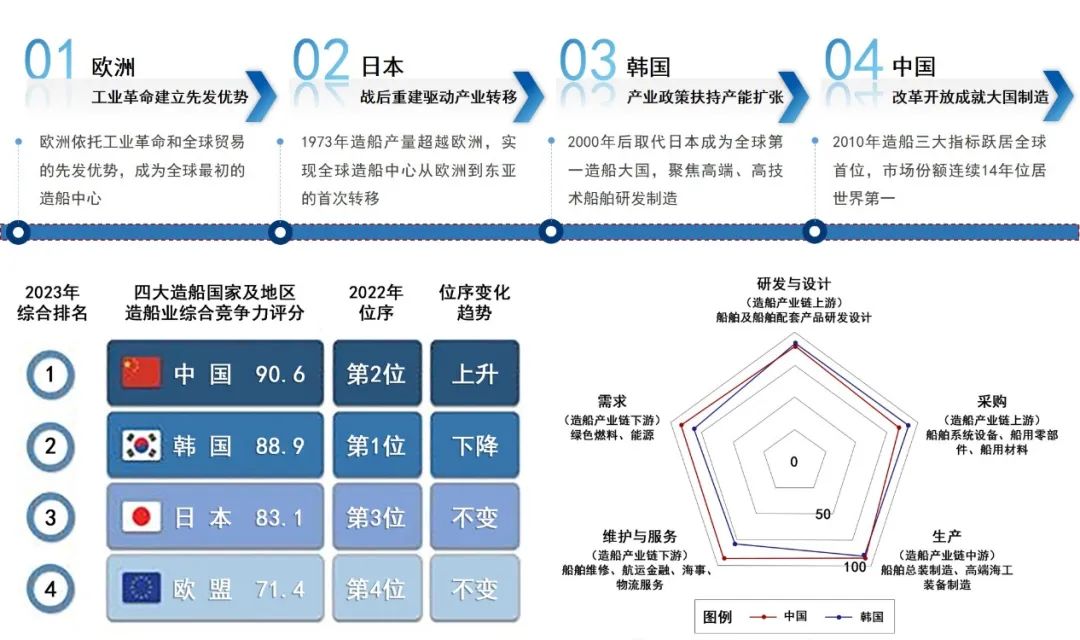

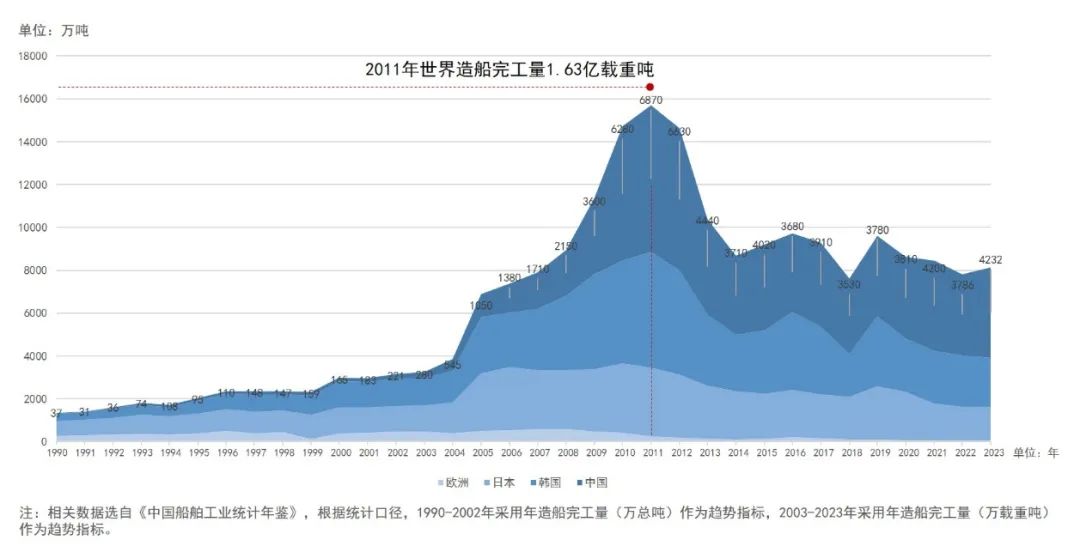

现代造船业在欧洲起源,于东亚繁盛。近现代全球造船业经历了从“欧洲-日本-韩国-中国”的转移,当前,全球造船业约90%的市场份额集中在中日韩三国。2023年,中国造船业价值链综合竞争力首超韩国位列世界第一,四大造船国家(地区)评分分别为中国90.6分、韩国88.9分、日本83.1分、欧洲71.4分,中国从“造船大国”向“造船强国”转变趋势显著。

全球造船中心转移历程及综合竞争力示意图

图源:自绘

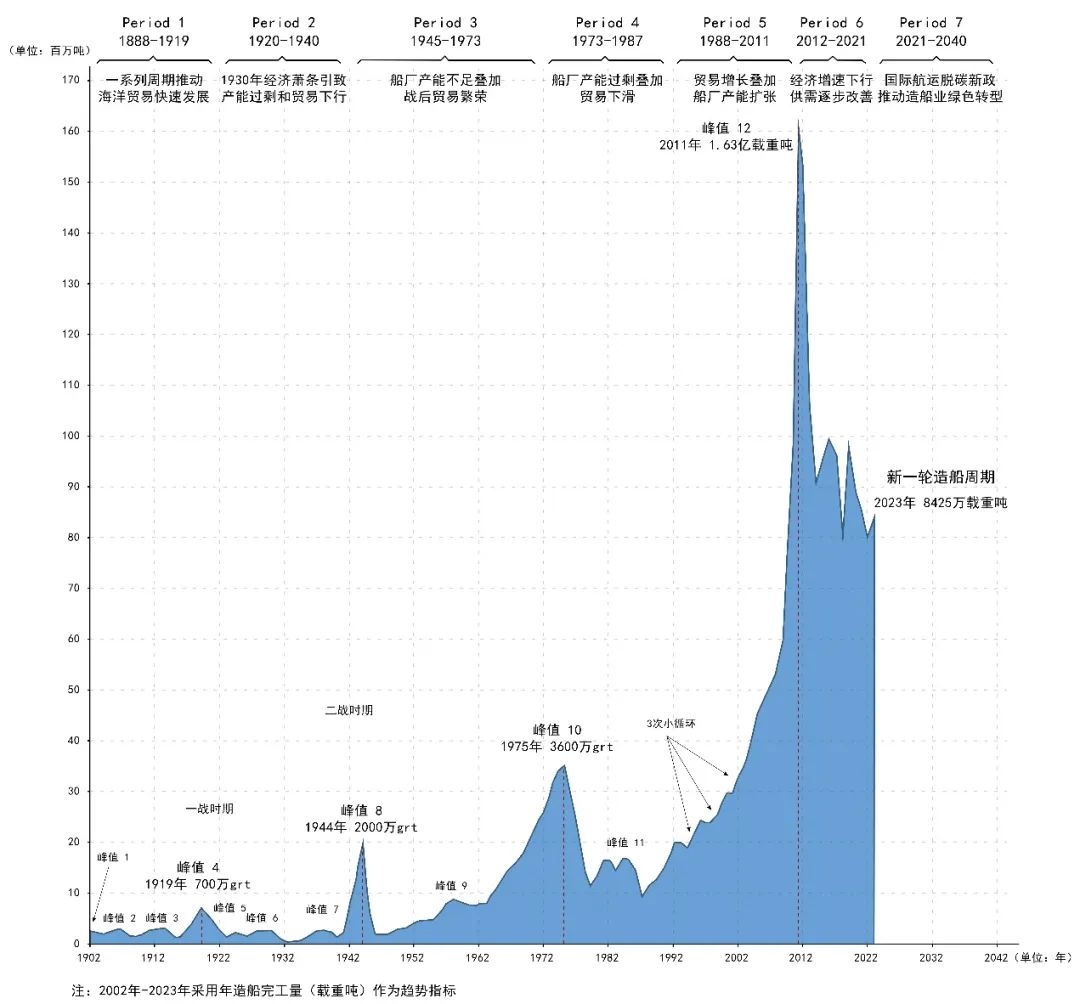

◈ 全球造船周期上行,加速船舶更新换代

回顾全球造船业发展历程,造船业具有强周期性的特征,每个造船周期约为20-30年,与经济周期高度关联[1]。当前,新旧船舶更替、航运需求增加、脱碳进程加快、地缘政治冲突等因素,共同加速推动全球船舶产业进入新一轮造船周期,技术变革、航运与新造船价格波动、运力变化等将刺激新型船舶采购需求增长。

全球造船业周期示意图

图源:根据Maritime Economics、中国船舶工业协会、中国船舶工业年鉴相关数据整理绘制

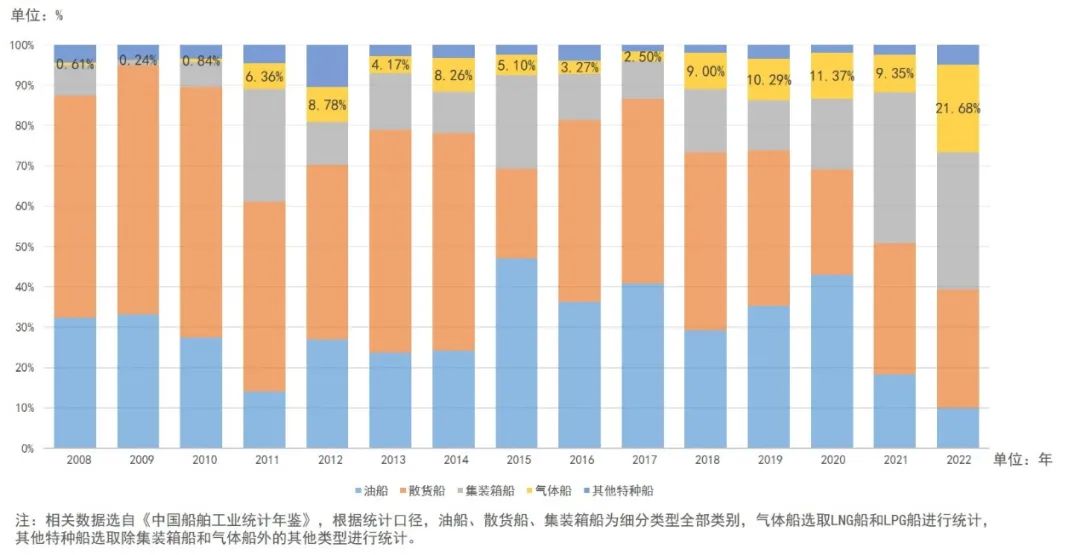

◈ 各国竞逐“双高”船舶新市场

从2023年新船订单来看[2],欧洲在大型豪华邮轮和特种船舶上仍占据一定份额;日本全年承接新船订单234艘,以载重吨计同比下降23.4%,订单以散货船、油船为主;韩国专注于气体船、大型集装箱船等高附加值船型,全年承接新船订单218艘,绿色动力船舶占比高达79.3%,占据LNG运输船大部分市场;中国全年承接新船订单1117艘,在散货船、集装箱、油船三大主力船型保持领先,随着国产首艘大型邮轮建造完成、超大型集装箱船批量完成交付、液化气体运输船市场份额逐渐加大,中国“双高”船舶建造能力显著提升。

世界主要船舶类型新承接订单量比较

图源:自绘

(2)国际航运脱碳新政趋严,引领绿色造船新标准

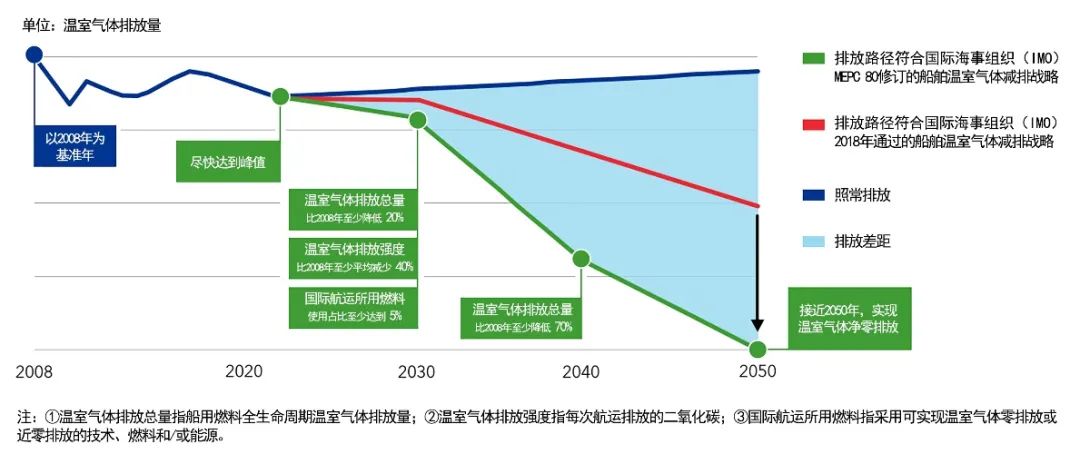

◈ 出台环保新规则,促进航运业绿色发展

2023年,国际海事组织(IMO) MEPC 80修订船舶温室气体减排战略,提出至2050年实现温室气体“净零排放”。碳减排路径一方面是通过不断提高新船能源效率,减少船舶碳排放强度;另一方面,鼓励采用可实现零碳或接近零排放的技术、燃料或能源,促进航运业绿色发展。

IMO MEPC 80修订的船舶航运温室气体减排战略阶段目标[3]

图源:根据DNV. Maritime Forecast to 2050整理绘制

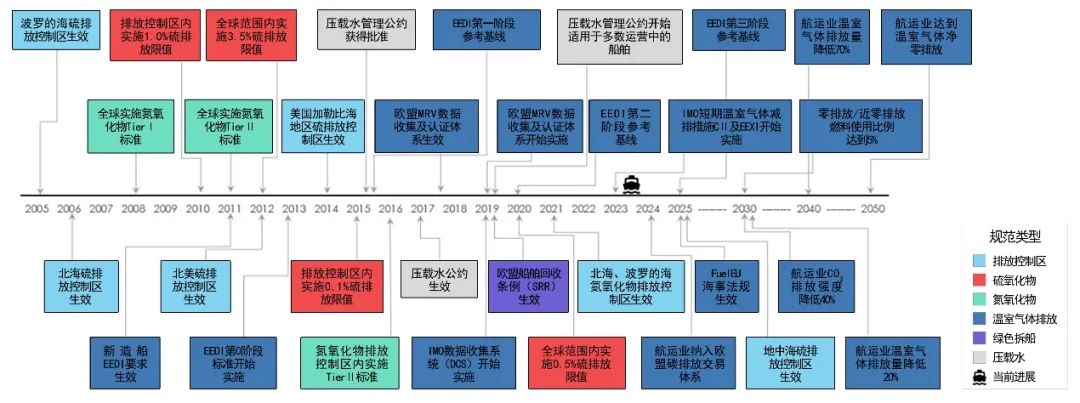

船舶航运业环保规范变化[4]

图源:根据Clarksons Research整理绘制

从中短期来看,采用船舶降速、减少船舶阻力和燃料消耗的船舶设计、减少主机动力需求的动力辅助、提高发动机效率等措施,能较好实施船舶航行优化,适应环保政策的降碳要求。从长期来看,船舶脱碳关键是加快对石化燃料进行替代,促进氨、液化天然气、甲醇和氢气等碳中性燃料、零碳燃料的使用。当前,绿色船舶的研发应用主要以液化天然气燃料动力船、混合动力船及新能源纯电动船三大船型为主。

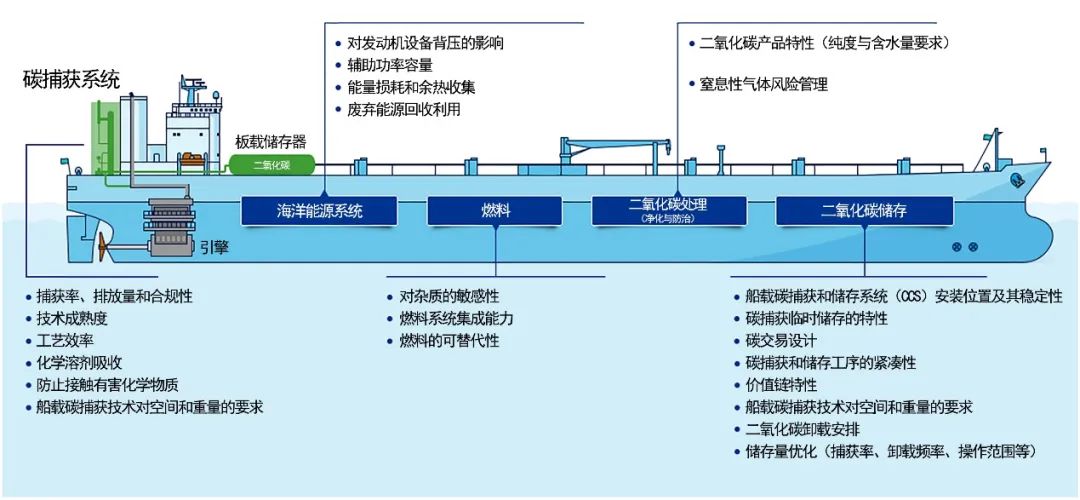

◈ 探索降碳新技术,推动造船业链条延伸

船载碳捕获、利用和储存(CCUS)技术作为直接收集处理船舶碳排放的途径,无需依赖碳中性、零碳燃料,其推广取决于船载碳捕获系统成本、与其他减碳替代方案的比较优势以及碳封存基础设施建设等条件[5]。对于应对碳中性、零碳燃料的稀缺性和高昂成本的不确定性,该技术将带动碳捕获设备研发、中转运输、碳交易、碳封存设施建设等上下游产业链发展,延展潜力巨大。

评估船载碳捕获技术的相关参数

图源:根据(DNV)The Potential of Onboard Carbon Capture in Shipping整理绘制

船载碳捕获、储存和利用流程链条分析

图源:根据(DNV)The Potential of Onboard Carbon Capture in Shipping整理绘制

02

中国“船”说新突破,广州“船”奇向未来

(1)新成就捷报频传,中国造船业领跑全球

◈ 三大指标位居榜首,造船发展势头强劲

2024年上半年,中国造船完工量、新接订单量、手持订单量以载重吨计分别占世界总量的55.0%、74.7%和58.9%,同比增长18.4%、43.9%和38.6%,造船业发展势头强劲。

世界主要造船国家(地区)造船完工量变化比较[6、7]

图源:根据中国船舶工业年鉴(2003-2023)数据整理绘制

◈ 优势船型地位巩固,“双高”船型快速增长

在18种主流船型中,中国共有14种船型新接订单量排全球首位。中国已齐聚“造船三大明珠”,国产首艘大型邮轮、大型LNG船、智能型科考船等接连问世,2023年。LNG、甲醇动力等新接绿色船舶订单快速增长,国际市场份额达到57.0%,船舶制造呈现高端、智能、绿色融合发展的特征。

(2)新动能持续加强,广州造船产业链短板有待突破

◈ 持续发力细分市场,拳头产品加速领航

广州船舶产品覆盖集装箱船、全系列液散货船、滚装船、半潜船、可燃冰开采船等,在豪华客滚船、汽车运输船、支线集装箱船等产品在全球具有领先地位。依托广船国际和黄埔文冲两家核心船企,近年来,“双高”船型订单量大幅增长,双燃料绿色动力技术自主研发能力不断加强。2023年,广州造船完工量、新接订单量、手持订单量分别为296.26、324.3和650.82万载重吨。

广州核心船企拳头产品

图源:自绘

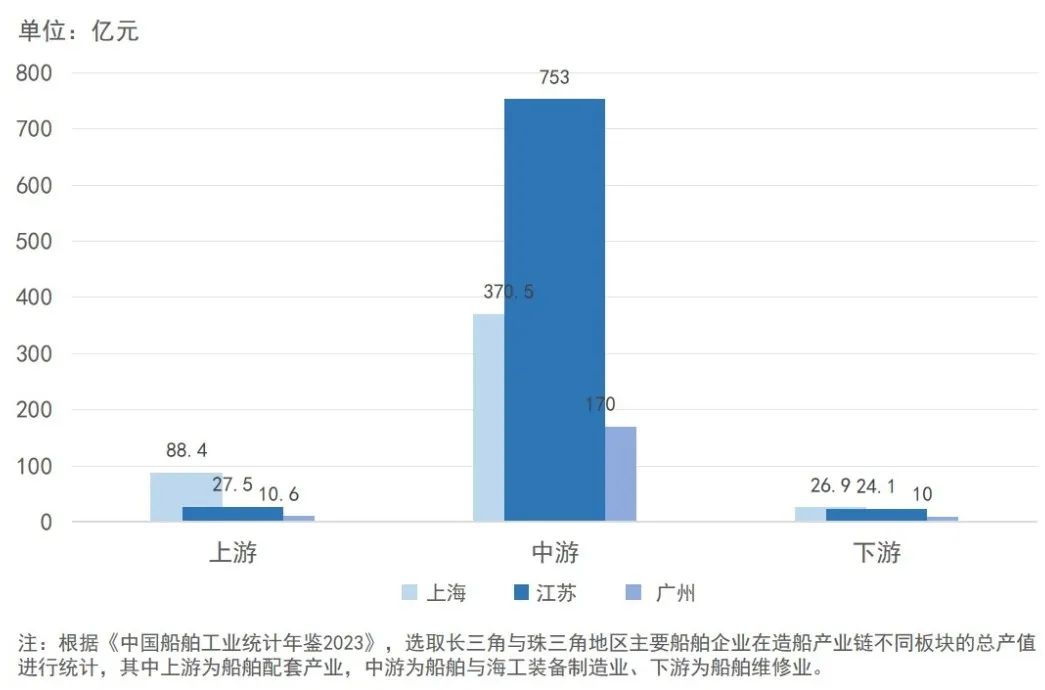

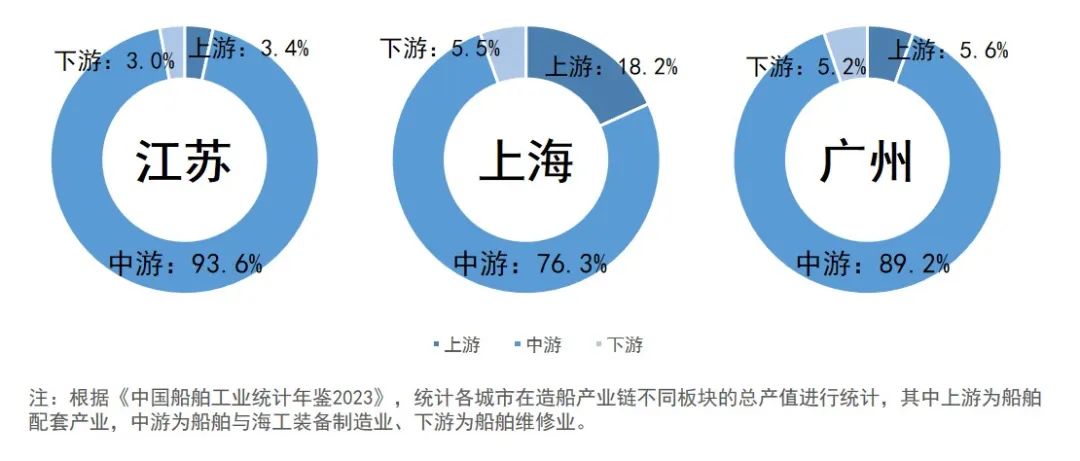

◈ 造船产业链“两头在外,大进大出”有待突破

广州造船年产能超550万载重吨,单船造船能力突破30万吨,造船产业链整体上呈现“两头在外,大进大出”[8]的特征。

在产业链上游,广州本地船舶零配件供应商及优势船舶研发机构较少,装备产业制造基础尚为薄弱,本地配套率长期徘徊在10%以下,船舶核心材料制造技术、高性能关键零部件依赖进口和国内定制生产,造船供应链“卡脖子”风险突出。

在产业链中游,2023年广州造船完工量、新接订单量、手持订单量以载重吨计分别占全国总量的7.0%、4.6%和4.7%,市场份额约占珠三角总量七成。相较于长三角地区,汇聚国家级通泰扬海工装备和高技术船舶先进制造业集群、崇明长兴岛世界级海工装备岛等产业集群,集聚扬子江船业、沪东中华、江南造船、新时代造船、外高桥造船、中远海运等大批龙头船企,造船产业链完善。广州船舶企业生产集中在中游总装环节,造船业整体规模不大。

长三角与珠三角地区主要船舶企业造船产值情况

图源:自绘

长三角与珠三角地区主要船舶企业产业链构成情况

图源:自绘

在产业链下游,广州在航运业、油气开采和旅游消费市场等方面具有较大发展潜力。截至2023年底,广州港完成货物吞吐量6.75亿吨、集装箱吞吐量2541万标箱,分别位居世界第五和第六。集装箱航线268条,其中外贸班轮航线162条,辐射欧美、中东、拉美、非洲、RCEP主要国家[9]。广州临近我国天然气水合物集中分布的神狐先导区,集聚以广海局为主等一批天然气水合物研发机构,具有较强的科研与海洋地质勘查技术服务能力。此外,随着粤港澳大湾区高水平、全面开放的经济体系正加速建成,广州依托自身深厚的文化底蕴优势,拥有广阔的文旅消费市场。当前产业链下游以船舶维修为主,高端航运金融服务业较弱,缺乏海运龙头企业,船东以欧洲船队为主,本地客户较少。

广州造船产业链现状情况

图源:自绘

03

广州造船产业链优化策略

聚焦“深海、绿色、智能”国际前沿船舶制造方向,对广州造船产业链提出以下优化建议:

(1)上游补链,加强高端船舶配套产品核心技术研发应用

依托南沙湾和明珠湾海洋创新中心区,以中科院明珠科学园、龙穴岛海洋大科学装置集聚区为核心,打造国际海洋科技创新集群;联动中心城区和珠江前后航道沿岸科研资源集聚优势,打造船舶装备研发与综合服务集聚区。

加强高端船舶配套自主研发设计支持力度,重点在双燃料等绿色船舶动力设备、通讯导航设备、电子智能设备、船载碳捕获设备、船用新材料等方面加强技术攻关,推动船舶工业产品体系、制造体系、供应链体系绿色和智能转型。依托中科院南海海洋研究所(南沙)和南方海洋科学与工程广东省实验室(广州)等科研平台和科研设施优势,充分发挥龙头船企资源整合能力,吸引国内外知名船舶研发机构和船舶零配件供应商入驻广州,做好创新研发技术保障和供应链支撑。

(2)中游强链,提升优势船舶和高端海工装备制造能力

以南沙龙穴岛造船基地、粤港澳创新合作示范园、大岗装备制造基地为核心,打造船舶和高端海工装备制造基地,在全市域建设多个海工装备配套保障基地。

面向深海、远洋、极地,加强极地科考船、深海探测、天然气水合物钻采和集疏运等专用装备研发制造,推动海工装备制造本地化,建设一批“国之重器”和“探海利器”,全力支撑国家级深海科技创新中心和国家极地综合保障基地建设,加快建设海洋强国。

(3)下游延链,加快高端港航要素聚集,推动港产城融合发展

依托南沙湾、明珠湾和龙穴岛航运枢纽,提升南沙港区港航服务能级和港口物流供应链增值服务,打造国际航运物流集群;发挥广州“海丝”城数字经济产业与“海丝”人文底蕴基础优势,将黄埔港区建设成为国际高端航运服务集聚区。

积极发展江海联运、海铁联运业务,加快建成立足湾区、辐射内陆、联通全球的港口物流网络;推动船舶维修业绿色转型,提前谋划布局绿色燃料基础设施,拓展航运业船舶可替代燃料生产、贸易和加注服务;引入国际知名航运金融和海事服务机构,加快培育广州本地航运龙头;积极发展滨海文化旅游产业,联合港澳大力发展邮轮游艇经济,激发“海上花城”的生猛鲜活力。

广州造船产业链优化路径

图源:自绘

相关注释:

[1]Maritime Economics,Martin Stopford.

[2]中国船舶工业股份有限公司2023年年度报告,中国船舶工业股份有限公司.

[3]Maritime Forecast to 2050,DNV.

[4]Clarksons Research,Clarksons.

[5]The Potential of Onboard Carbon Capture in Shipping,DNV.

[6]2023年船舶工业经济运行分析,中国船舶工业行业协会.

[7]中国船舶工业年鉴(2003-2023),中国船舶工业年间编辑委员会.

[8]国之重器,“链”接城海——浅谈广州船舶产业链,广州市规划院公众号.

[9]广州市港务局官网(数据截至2023年底).

供稿|规划研究中心 · 海洋发展规划研究中心

技术审核|总工程师办公室

文图编辑|办公室

推荐阅读

原文始发于微信公众号(广州市规划院):海洋强市⑧|国际造船领域发展的新趋势及广州船舶产业链的优化策略

规划问道

规划问道